どーも、SANOです。

この記事は、金融引き締めによるインフレの抑制を進めている米国経済の中で大打撃を受けているハイテク株が、

どのタイミングで上がるのか金利の動きなど市場の情報を元に考えていきます。

これまでは、企業の技術やマーケットの位置付けについて話をしていましたが、それだけで株式市場には太刀打ちできないので

ハイテク株に関係するマーケットの動きに関しても度々、触れていくようにします。

この記事は、市場の動向やマーケットの動きなどファンダメンタルの情報をハイテクに寄った形で提供します。

投資の参考情報にしてください。

スポンサーリンク

現在の相場

現在、米国市場は40年ぶりのCPIの上昇率だったことを受けて、株価が大暴落しました。(参考)

これは、FRBが金融引き締めによる利上げをすることで、インフレを抑圧させようと努力をしているがその効果が発揮されていない状態です。

それほどまで、今回のインフレが強くFRBがまだまだ利上げを検討していることから、ハイテク株に強く売られている状況です。

そもそも金利が上がるとハイテク株が下がるのは何故でしょうか。

金利とハイテク株の関係

金利が上昇するとハイテク株が下がるのは何故なのか?

ハイテク株が事業拡大をするために、金利が低い時にお金を借り入れてジャブジャブお金を使う。

その借りるお金がいつもより割高になってしまうと、当然ハイテク企業はお金を借りたくない。

そうなると、ハイテク企業は利益先行ではなく成長性を先行して買われる傾向があるので、成長性の鈍化が懸念されて下落する。

このようなメカニズムが働くことでハイテク株は下がるということになる。

金利が下がったらハイテク株が上がるのか?

それでは、金利が下がったらハイテク株が上昇するのか?

実は、そうとも言い切れないです。

今回のハイテク株の上昇は、コロナパンデミックの金融緩和によるテレワークなどの巣篭もり需要を背景にハイテク株への資金が流入したのは疑いようがない。

このように時代、背景なども考慮するとハイテク株に資金が流入したのもわかるが、今後金利が下がったたらハイテク株が上がるという相関関係はないように見える。

下記の図では、QQQと米国2年債利回りを比較したチャートで黒丸がコロナショックの地点で、そこから2年債利回りが下落し、株は上昇している。

そして、利回りが現在急上昇している中で、株が下落しています。

それ以前には、利回りが上昇しながらも株価が上昇している時期もある。

こういったことから、必ずしも利回りと株価の連動性があるとも言えないわけです。

むしろ、利回りの動きが緩やかで安定していることが重要そうです。

インフレ要因

今回の暴落の引き金にもなっているCPIの内訳を見ると、エネルギーによる底上げが顕著に出ている。(参考)

細かい部分では、石油と天然ガスが前月比で高くなっている。

過去12ヶ月で見れば、車の価格も上がっている。

以上、エネルギーと車に関しての物価下落が見えない限り、インフレが止まらない。

それから、全体平均がマイナスシフトになる必要があります。

ただし、最近の動きを見ると、石油の精油所をこれ以上アメリカに増やせないとシェブロンCEOがコメントを残しているので、供給も難しく価格を緩和する手っ取り早い方法がないと言えます。(参考)

ハイテク株はいつ上がるのか?

ハイテク株はどうしたら上がるのか?

ハイテク株の株価が上がる原理としては、ハイテク企業の成長が期待できる環境になることです。

その1つの要素が、これまで記載してきたインフレの高止まりによる金利の安定化になります。

次に、銘柄の選別開始。

世界のトレンドやトレンドの持続性、収益性の観点で強い企業を中心に資金が流入する。(PERの低い✖︎収益性が高い)

その後、何年後かに金融緩和が始まり、全体的にお金が流入する。

このプロセスを経て、グロース株への資金が入ってくることになります。

ただし、インフレの高止まりは当分先なので若い企業へ投資するのではなく、稼いでいるハイテク企業を選別する必要がありそうです。

ココがポイント

- 金利の安定化→株式市場の底作りが開始

- 銘柄選別の開始→とりわけ、稼ぐ力の強い企業

- 金融緩和開始→グロース株への資金流入が始まる

投資の考え方

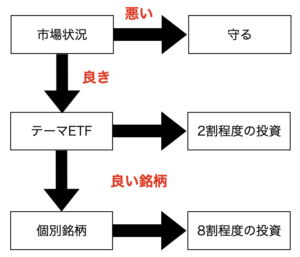

投資を実行するプロセスとしては、下記のような考えで実行しています。

今回は、個別銘柄の話をしていますが、市場の状況が悪ければ考えと違う方向へ移動してしまいます。

とりわけ、株式投資は市場の動きに左右されることが多いので、個別銘柄がいくら調子が良くても悪いときは悪くなります。

まとめ

いかがでしたか?

今回は、「景気後退やリセッションが買いの合図?米国株を買い始めるタイミングについて」しました。

米国株の中でもハイテク株が入るには金利の安定化が注視されるのではないかと思います。

参考までに